交際費の判定基準が5,000円から1万円に!変更はいつから?【令和6年度税制改正】

みなさまこんにちは!税理士法人ウィズです!

今回は、令和6年度税制改正で発表された「交際費等の損金不算入制度の見直し」についてお話ししていきます。

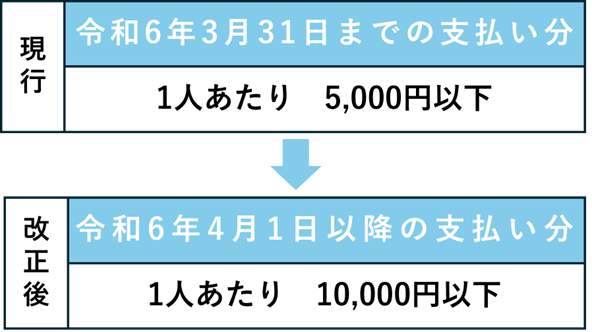

令和6年3月までは、一人当たりの飲食費が5,000円以下であるかが交際費の判断基準の一つでした。

しかし、中小企業の経済活動を活性化させる目的等により、令和6年4月から一人当たり1万円以下まで引き上げられることとなりました!

それでは詳しい内容を見ていきましょう!

1.概要

令和6年税制改正の一つとして、「交際費等の損金不算入制度」の見直しが行われました。

①損金不算入となる交際費等の範囲から除外される一定の飲食費に係る金額基準を1人当たり1万円以下(現行:5,000円以下)に引き上げる。

交際費の範囲から除かれ会議費等で損金算入可能な接待飲食費は、一人当たりの金額が5,000円以下の場合でした。

今回の改正により、令和6年4月から一人当たり1万円以下まで範囲が広がります。

昨今の物価高もあり、メリットの大きい改正になっています。

※一人当たりの一万円以下かどうかの判定は、採用している経理方式によって異なります。

「税込経理」を行っている場合は「税込金額」、「税抜経理」を行っている場合には「税抜金額」でそれぞれ判定します。

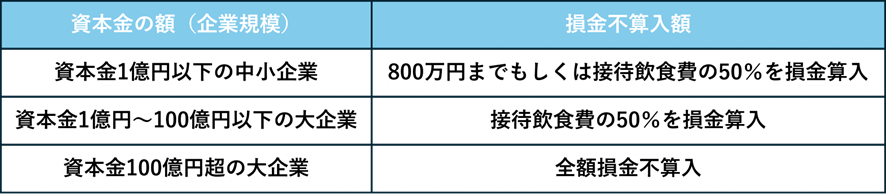

②接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例(年800万円)の適用期限を3年延長する。

交際費の損金算入における特例が3年間延長となりました。

資本金の額により損金算入できる金額が異なり、次のようになります。

・資本金1億円以下の中小企業・・・800万円までもしくは接待飲食費の50%を損金算入

・資本金1億円~100億円以下の大企業・・・接待飲食費の50%を損金算入

・資本金100億円超の大企業・・・全額損金不算入

ご存じない方もいらっしゃるかもしれませんが、交際費は基本的には経費として認められていません。

このように「年間800万円までは経費として良い」という特例があるので、経費にできるのです。

800万円を超えた分については「損金不算入」ですのでご注意下さい。

2.交際費の要件

交際費を損金として計上するためには、次の事項を記載した書類の保存が必要です。

今回の改正において変更はありませんが、改めて確認しておきましょう。

①飲食等のあった年月日

②飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名または名称およびその関係

③飲食等に参加した者の数

④その飲食等に要した費用の額、飲食店等の名称および所在地

⑤その他飲食等に要した費用であることを明らかにするために必要な事項

国税庁:「交際費等の範囲と損金不算入額の計算」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5265.htm

税務調査で要件を満たしていないことが明らかとなった場合、否認される恐れがあります。必ず要件を満たした上、証憑はしっかりと保管しておきましょう。

3.実務上の注意点

適用開始時期

会社の決算月等は考慮せず、令和6年4月1日以降に支出する飲食費に適用されます。

また、クレジットカードの利用等により3月利用分が4月に引き落とされる場合、改正前の「一人当たり5,000円」が判断基準となります。

インボイス制度の影響

インボイス発行事業者ではない飲食店を利用した場合、仕入税額控除の対象とならない消費税分を考慮しなければなりませんので、判断基準が煩雑になります。

特に、税抜経理を採用している場合は注意が必要です。

最後までご覧いただきありがとうございました!

まとめとして、交際費の判断基準は「一人当たり10,000円」と引上げになりますが、法人で損金算入(経費に)できるのは「総額800万円まで」のまま変わりませんのでご注意ください。

税理士法人ウィズでは税制改正等の情報発信、経営に役立つセミナー等の開催を毎月行っています。下記セミナーページもぜひご覧ください!

https://www.z-with.or.jp/seminar