【適格請求書等保存方式】適格請求書って何?いつから始まる?【インボイス制度】

みなさまこんにちは。税理士法人ウィズです!

今回は、令和5年10月に開始が迫っている「インボイス制度」について改めてご紹介していきます!

免税事業者の方や免税事業者と取引がある方、何もしないままでいると損をしてしまう可能性があります。

令和5年度税制改正大綱により見直された点も解説していきますので、後悔しないように今のうちに理解を深めておきましょう!

目次

1.インボイス(適格請求書)とは?

皆様も「インボイス」という名前を一度は耳にしたことがあるのではないでしょうか。

「インボイス」とは、「売り手が買い手に対し、適用した税率や消費税の額を伝えるための手段」であり、一定の事項が記載された請求書や納品書、その他これらに類するものをいいます。

※ 請求書や納品書、領収書、レシート等、その書類の名称は問いません。

2.制度の主なメリット・デメリット

令和5年10月1日から、買い手側の消費税の仕入税額控除の方式として導入される制度です。

消費税の仕入税額控除の要件として、「インボイス発行事業者」(適格請求書発行事業者)が交付する「インボイス」(適格請求書)等の保存が必要となります。

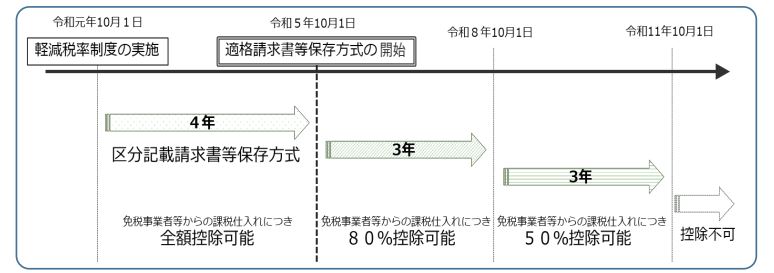

免税事業者や消費者など、課税事業者ではない方はインボイス発行事業者へ事業者登録をすることが出来ません。そのため、免税事業者等からの課税仕入れは仕入税額控除の対象とならなくなってしまいます。

現行制度である「区分記載請求書等保存方式(令和5年9月30日まで)」との違いは、この点が大きいでしょう。

※ただし、インボイス制度の開始後6年間は仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

なお、この経過措置の適用を受けるためには、区分記載請求書等と同様の記載事項が記載された請求書等の保存が要件となります。

出典:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022009-090.pdf#page=43

3.適格請求書を発行するには?

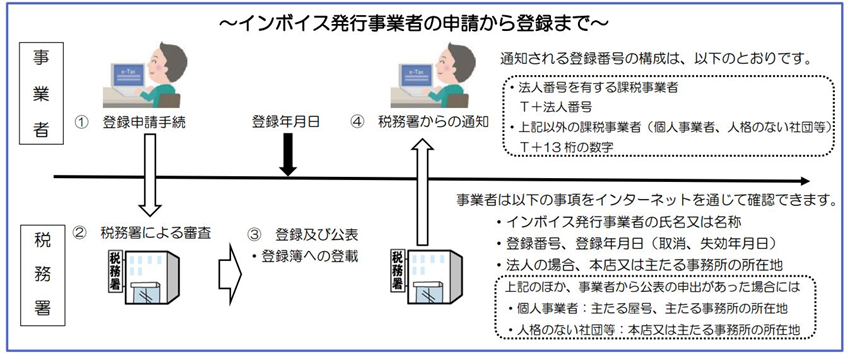

適格請求書(インボイス)を発行できるのは、「適格請求書発行事業者」に限られます。

ではどのようにすれば「適格請求書発行事業者」になれるのでしょうか。

適格請求書発行事業者となるためには、税務署長に「適格請求書発行事業者の登録申請書」 を提出し、登録を受ける必要があります。なお、課税事業者でなければ登録を受けることはできません。

※適格請求書発行事業者は、基準期間の課税売上高が1,000万円以下となった場合であっても登録を取り消さない限り、免税事業者にはならず、消費税及び地方消費税の申告・納税義務が生じますのでご注意ください。

出典:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

4.免税事業者はどうすれば良い?

免税事業者が適格請求書を発行するには、「適格請求書発行事業者の登録申請書」に加えて「消費税課税事業者選択届」を提出して課税事業者になることが求められます。※令和11年9月30日の属する課税期間までは、「消費税課税事業者選択届」の提出は不要

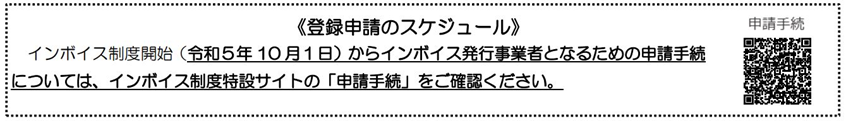

制度開始の令和5年10月1日に登録する場合の申請書提出期限は原則として令和5年3月31日です。(困難な事情を記載したものは9/30まで受付)

令和5年度税制改正大綱により、困難な事情の記載が無いものも容認されることとなりました!

5.簡易課税制度について

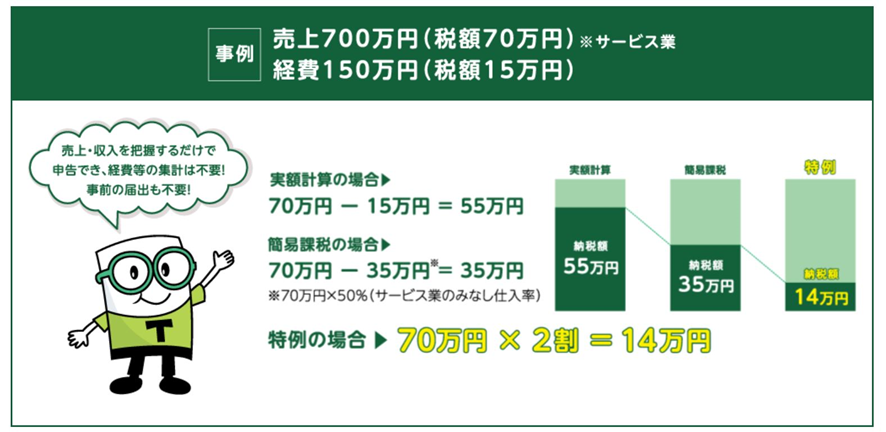

簡易課税制度とは、基準期間の課税売上高が5,000万円以下の中小事業者の納税事務負担に配慮するための制度です。

課税仕入が少ない事業や、経理処理が煩雑になるのは避けたいという方は適用をご検討ください!

参考:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

※令和5年度税制改正大綱により、免税事業者からインボイス発行事業者になった場合の税負担・事務負担を軽減するため、売上税額の2割を納税額とすることができる制度が創設されます!

この制度を適用することで簡易課税よりもさらに税負担を軽減できる可能性があります。事前の届出も不要で申告時に適用するかどうかの選択が可能ですので、対象の方はぜひご検討ください!

出典:財務省

https://www.mof.go.jp/tax_policy/summary/consumption/invoice/index.html

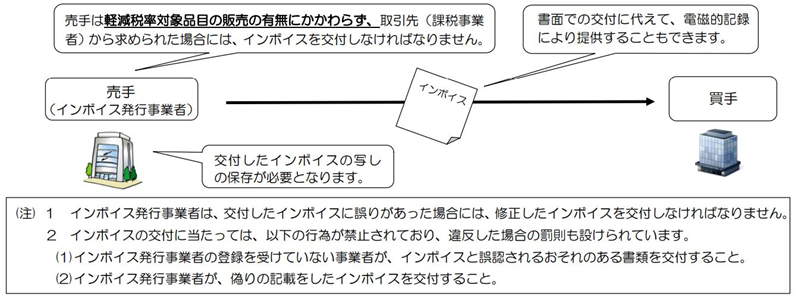

6.適格請求書発行事業者の義務等について

適格請求書発行事業者には、適格請求書を交付することが困難な一定の場合を除き、取引の相手方(課税事業者に限ります)の求めに応じて、適格請求書を交付する義務及び交付した適格請求書の写しを保存する義務が課されます。

※不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等については、記載事項を簡易なものとした「適格簡易請求書(簡易インボイス)」を交付することができます。

出典:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

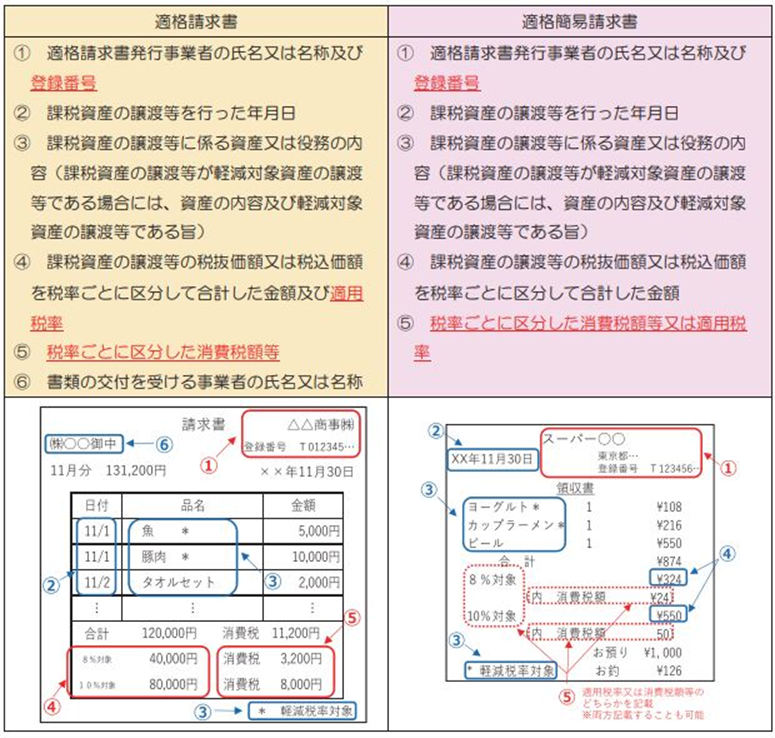

7.適格請求書及び適格簡易請求書の記載事項

適格請求書発行事業者は、以下の事項が記載された請求書や納品書その他これらに類する書類を交付しなければなりません。赤文字下線の項目が、現行の区分記載請求書の記載事項に追加される事項です。

出典:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022009-090.pdf#page=16

8.適格請求書の保存義務が免除になるもの

下記に記載するものは、適格請求書の保存義務が免除されるものとなります。

・災害等のやむを得ない事情により、保存することができなかったことが証明できる場合

・次の取引については、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる、インボイスの保存を要しない取引となっています。

①公共交通機関特例の対象として適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

②適格簡易請求書の記載事項(取引年月日を除きます。)が記載されている入場券等が使用の際に回収される取引(①に該当するものを除きます。)

③古物営業を営む者の適格請求書発行事業者でない者からの古物(古物営業を営む者の棚卸 資産に該当するものに限ります。)の購入

※ 相手方が適格請求書発行事業者である場合は、適格請求書の交付を受け、それを保存 する必要があります。

④質屋を営む者の適格請求書発行事業者でない者からの質物(質屋を営む者の棚卸資産に該 当するものに限ります。)の取得

※相手方が適格請求書発行事業者である場合は、適格請求書の交付を受け、それを保存する必要があります。

⑤宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物(宅地建物取引業を営む者の棚卸資産に該当するものに限ります。)の購入

※相手方が適格請求書発行事業者である場合は、適格請求書の交付を受け、それを保存する必要があります。

⑥適格請求書発行事業者でない者からの再生資源及び再生部品(購入者の棚卸資産に該当するものに限ります。)の購入

※相手方が適格請求書発行事業者である場合は、適格請求書の交付を受け、それを保存する必要があります。

⑦適格請求書の交付義務が免除される3万円未満の自動販売機及び自動サービス機からの商品の購入等

⑧適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります。)

⑨従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

最後までご覧いただきありがとうございました!

ご不明な点等ございましたら、お気軽にお問い合わせください!

インボイス制度に関する記事は第2回目も予定しておりますので、そちらもぜひご覧ください。

※当ブログは国税庁及び財務省等から発信される情報をもとに作成しておりますが、必ずしも節税を保証するものではありません。